- Выпуск 2 и 3

- Исследование проблемы пенсионнной реформы на примере Казахстана

Исследование проблемы пенсионнной реформы на примере Казахстана

Григорий Марченко.

Национальный банк Казахстана.

-

Старая система — традиционная накопительная, с установленными выплатами.

— Выплаты определялись формулой на основе заработка и количества лет отчислений.

— Пенсионные активы не инвестировались. -

Ее характеристики:

— Большой охват.

— Низкий пенсионный возраст (55/60).

— Низкие пенсии (ставка замещения 38%).

— Льготы по раннему выходу на пенсию для определенных социальных групп привели к несправедливому распределению ресурсов (средний фактический возраст выхода на пенсию — 52 года).

ЧЕМ ВЫЗВАНА РЕФОРМА В КАЗАХСТАНЕ

-

Крайняя чувствительность к экономическим спадам.

-

Сокращение занятости в официальном секторе.

-

Быстрое старение населения.

-

Уклонение от налогов и пенсионных отчислений в неофициальном секторе.

-

Отсутствие связи между взносами и выплатами.

-

Неизбежный крах пенсионной системы.

-

Коэффициент демографической нагрузки (численность населения старше 63 лет / население в возрасте 16-63 лет)

— в 2000 году — 16,5%

— в 2010 году — 15,9%

— в 2020 году — 21,7%

— в 2030 году — 27,1%

Реформа проведена в сжатые сроки (по сравнению с другими странами)

— Ноябрь 1996 года — Внесены первые предложения.

— Февраль-май 1997 года — Первый концептуальный документ и общественное обсуждение.

— Май 1997 года — Пересмотренный вариант передан на утверждение в парламент.

— Июнь 1997 года — Принят закон (с минимальным перевесом голосов).

— 1 января 1998 года — Начала действовать трехуровневая система.

-

1 января 1998 года — введение в действие новой многоуровневой пенсонной системы ЕЕТ (латиноамериканская модель);

— Компонент I — распределительный (15% ФОТ);

— Компонент II — накопительный (10% заработной платы, в обязательном порядке);

— Компонент III — добровольный (взносы до 50 долларов США в месяц освобождаются от налогообложения); -

Первый компонент:

— Минимальная гарантия пенсии (принцип "наполнения");

— Ограждает от бедности престарелых и лиц, не имеющих достаточных накоплений. -

Второй компонент:

— Ставка отчислений — 10% фонда оплаты труда (отчисления с заработной платы носят обязательный характер);

— Работники, производящие отчисления не дискриминируются по полу или возрасту.

— Каждый работник вправе выбирать пенсионный накопительный фонд (система персональных счетов);

— Переход из одного фонда в другой допускается не чаще двух раз в год. -

Институты системы

— Пенсионные накопительные фонды (14 частных и 1 государственный)

— Компании по управлению пенсионными активами (7)

— Банки-хранители (10) -

Органы регулирования

— Комитет по регулированию пенсионных фондов при МТСЗ

— Комиссия по ценным бумагам

— Национальный банк Казахстана

Объем средств в пенсионных накопительных фондах значительно вырос, превысив объем частных вкладов в банках

— Через 1 год после перехода к новой пенсионной системе пенсионные накопления (по состоянию на конец 1998 года) составили 281 млн. долл. США (1,4% ВВП)

— Через 2 года (конец 1999 года) — 467 млн. долл. США (3,2% ВВП)

— Через 3 года (конец 2000 года) — 775 млн. долл. США (4,4 % ВВП)

Рис. 1. Пенсионные накопления в 1998 — 2005 гг. (% ВВП).

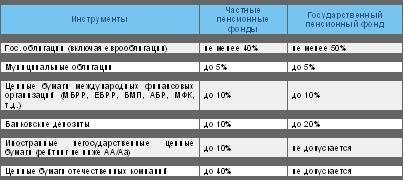

ТИПИЧНАЯ СТРУКТУРА ИНВЕСТИЦИОННОГО ПОРТФЕЛЯ ПЕНСИОННЫХ НАКОПИТЕЛЬНЫХ ФОНДОВ (КОНЕЦ 2000 ГОДА)

-

государственные ц.б. — 74,9% (частные фонды — 65,8%)

-

в т. ч. еврооблигации — 66,2% (58,6%);

-

-

негосударственные ц.б. — 30,9% (только частные фонды);

-

банковские депозиты — 2,6% (3,3%).

СТРУКТУРА ПОРТФЕЛЯ ЧАСТНЫХ ПЕНСИОННЫХ ФОНДОВ В 1998-2000 ГОДЫ, %

ИЗДЕРЖКИ ПЕРЕХОДНОГО ПРОЦЕССА

-

Пенсионные отчисления (10%) более не поступают в бюджет.

-

Пенсии тем, кто достиг пенсионного возраста до реформ, и тем, кто не сможет сделать достаточных накоплений в существующей пенсионной системе, должны финансироваться из других источников (государственная распределительная система или общие бюджетные поступления).

-

Решения:

— Сократить старую систему (снизить ставки начисления пенсий, повысить пенсионный возраст и т. д.).

— Использовать другие активы для покрытия пенсионных обязательств (приватизируемые активы, доходы от продажи нефти и других природных ресурсов и т. д.).

— Рассчитывать на уменьшение долгосрочного бюджетного бремени (после 2010 года система будет сбалансирована).

— Мощный накопительный компонент поможет восполнить недостающее финансирование (значительная доля пенсионных активов вложена в государственные долговые инструменты, выпускаемые для финансирования бюджетного дефицита).

ГЛАВНЫЕ ПРОБЛЕМЫ ПОСЛЕ ДВУХ ЛЕТ РЕФОРМ

-

Нет единого ведомства, которое несло бы полную ответственность за надзор и регулирование накопительной пенсионной системы.

-

Государственный центр пенсионных выплат выполняет двойную функцию: обслуживает распределительную систему и осуществляет надзор и контроль за перечислением пенсионных взносов в фондовый компонент системы.

-

Проблемы в связи с рынком аннуитетов

— На сегодняшний день нет законодательной базы (разработка соответствующего законодательства завершится к концу 2000 года, законопроекты будут представлены в парламент в 2001 году)

— Еще не разработан механизм выплаты пенсий; необходимо ввести требование о передаче пенсионных накоплений в компании по страхованию жизни.

— Поскольку в среднем сумм накоплений пока недостаточно для приобретении комплекса услуг рентного страхования (аннуитетов), рекомендуется установить несколько пороговых уровней:

— до 200/275 (мужчины женщины) — единовременные выплаты;

— до 400/550 — регулярные изъятия "по графику";

— свыше 400/550 — аннуитеты.

Расширить рамки накопительной пенсионной системы, включив в нее лиц, работающих в режиме самозанятости, и фермеров (около 3 млн. человек).

Повысить пенсионный возраст до 63 лет для женщин, а в дальнейшем, с ростом продолжительности жизни, до 65 лет для обоих полов.

Расширить круг активов, в которые пенсионные фонды могут вкладывать средства, путем внедрения новых финансовых инструментов (облигации, обеспеченные ипотеками).

Приватизировать Государственный пенсионный накопительный фонд, когда его доля в совокупных накоплениях снизится до 25%.

Развивать сферу пенсионного страхования (вводить аннуитеты).

Создать систему страхования на случай потери кормильца и инвалидности.